消委會:小心誤墮「糖衣陷阱」信用卡積分現金回贈

電子支付的普及,大部分香港人均有數張信用卡用作日常消費,而銀行推出不同優惠如信用卡現金回贈、迎新獎賞或以「免息」及「低息」等作招徠吸引新客户。但現金回贈等優惠不似預期;而「免息」和「免手續費」背後,亦可能暗藏其他費用。消費者在開通及使用信用卡前,有甚麼要注意?即看下文了解!

碌卡前要三思 四大情況要注意

1. 信用卡現金回贈

一般信用卡現金回贈共分為3類,分別為自動回贈、兌換回贈及扣減交易金額。採用自動回贈的信用卡,發卡機構會把現金回贈直接存入持卡人的信用卡帳戶,並自動扣減當月或下期月結單結欠; 或將現金回贈直接存入持卡人於同一機構的存款戶口內滾存。而採用兌換回贈的信用卡,持卡人每月所作的「合資格簽帳」可獲得「獎賞」,持卡人可以累積的獎賞兌換現金回贈或其他禮品。

如信用卡屬於以扣減交易金額作為現金回贈的類別,當持卡人於獎賞計劃指定商戶消費時,便可以獎賞即時扣減交易金額;或於交易完成後透過發卡機構的網上平台或流動應用程式,安排抵銷相關交易的金額或月結單結欠。值得注意的是,即使信用卡來自同一發卡機構,不同信用卡所獲得的現金回贈亦可能有差異。消費者宜小心閱讀計劃內容,亦應時刻留意指定商戶名單更新,以及現金回贈的使用期限,避免最終未能獲得預期的信用卡現金回贈。

限時現金回贈

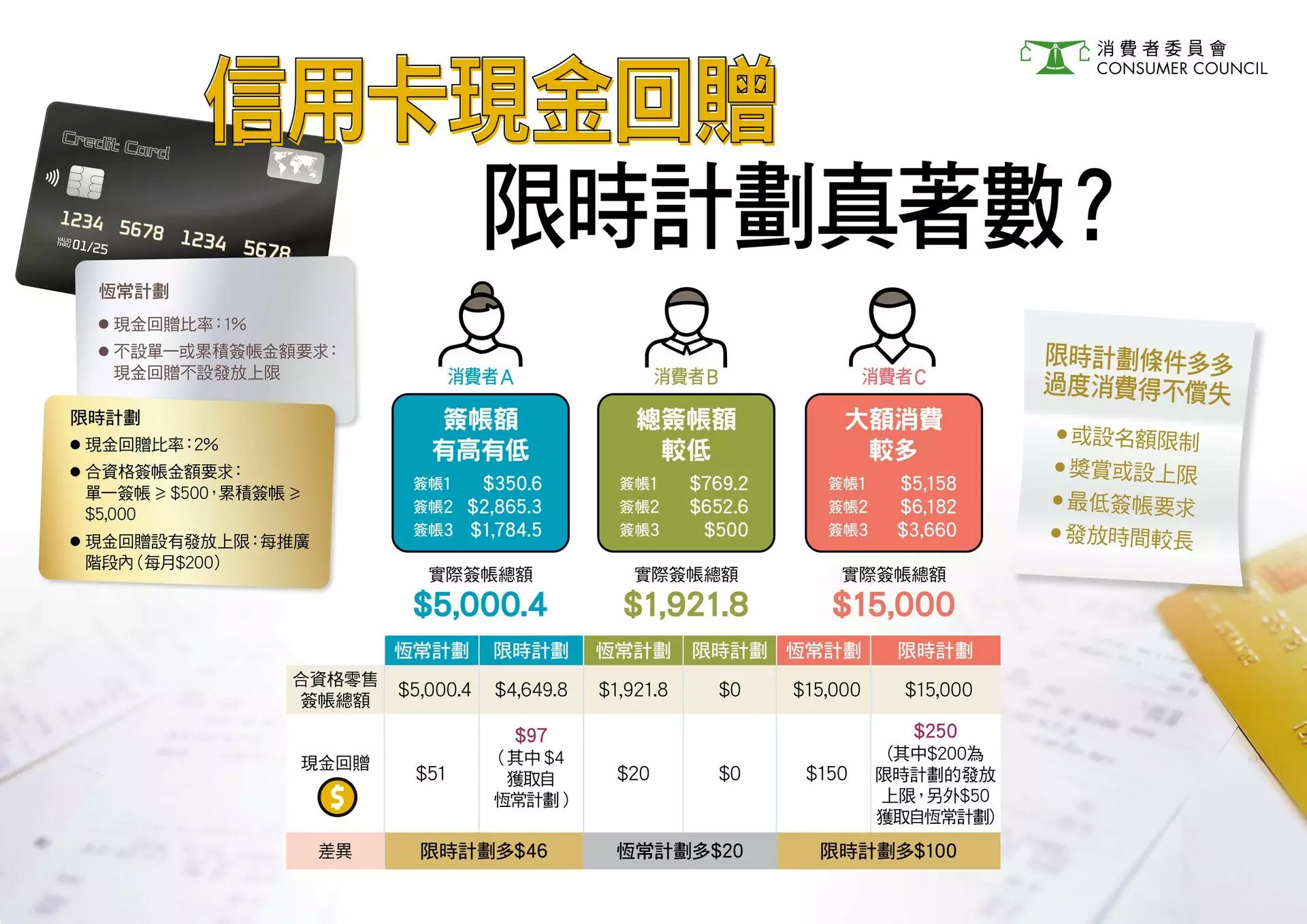

另外,除了恆常信用卡現金回贈計劃外,部分機構亦會推出限時現金回贈計劃。部分限時計劃要求消費者先完成登記,而該等計劃可能設有名額上限。大多限時計劃於獎賞或現金回贈方面,均設有發放及兌換上限。消費者若期望透過消費較高金額而賺取更多獎賞,卻忽略了發放上限,隨時會與預期造成落差。

加上限時計劃的期限長短,跟獎賞及回贈多寡並無直接關係,建議消費者勿因「推廣期由…至…」或「限時推廣」等字眼,而倉卒決定申請信用卡或過度消費。反之,消費者應先評估實際需要,才申請適合自己的信用卡。

很多信用卡都推出簽帳現金回贈計劃,不少人為了領取更多優惠而申請

消委會最近向21間發卡機構查詢,發現不同信用卡的回贈比率最多相差超過26倍;即使是同一間發卡機構,不同的卡亦有不同回贈率。

另外,雖然限時計劃的獎賞回贈比較多,同時附帶條件都比較多。例如獎賞發放有上限、有最低簽帳要求等等,隨時比起恆常計劃的回贈少!

例如三位不同消費習慣的消費者,限時計劃看似可領取多啲回贈,實情有唔少符帶條件,係咪真著數?精明的你,除了要識揀、識計,還要記得不要為優惠而過度消費啊~

2. 信用卡積分回贈

除了信用卡現金回贈,不少銀行亦會以「信用卡積分回贈」方式,刺激客戶消費。有銀行曾推出「網上簽賬可享6%回贈」優惠,回贈將以銀行獎賞積分方式提供。而本會曾接獲消費者投訴,指於網店購物後,未能獲得相應網上簽帳積分回贈。

該銀行則回覆指,其推廣條款已列明,銀行會根據支付系統或商戶收單時所使用的交易代碼界定交易類別。鑑於商戶向銀行發出的扣款指示中之支付系統授權碼顯示交易渠道為銷售點 (Point of Sale),並非電子商貿(e-Commerce),因此未能享有網上簽帳優惠回贈。

信用卡簽帳屬於「先使未來錢」,雖然銀行及商戶常以不同優惠作招徠,但消費者應衡量自身負擔能力和實際需要,切勿衝動消費甚至過度消費。另外,消費者亦應注意優惠條款細節,例如是否需要預先登記、優惠是否限量、何時為指定簽帳日期、簽帳是否設有優惠上限或不包括特定商品等,以免因簽帳後未能享受優惠而失預算。

消費者於簽帳後應核對月結單,以確認銀行有否如約提供優惠,如有任何疑問,應盡快向銀行提出,若然與銀行交涉不果,可向香港金融管理局或本會求助。

3. 信用卡免息分期

雖然信用卡貸款看似簡單快捷,不少服務宣傳更以「免息」吸引消費者,但並非所有信用卡或所有貸款方式都可享免息還款期。例如「免息還款期」一般不適用於現金透支,只有個別銀行會就現金透支提供免息還款期。大多數的現金透支計劃,利息將由透支當日起按日計算,直至持卡人全數清還透支總金額。

此外,只有部分信用卡分期計劃或個別符合特定條件的貸款,才能同時免息及免手續費。有發卡機構的免息免手續費,只分別適用於3個月的簽帳分期及指定商戶分期。如持卡人於結單所列的「到期繳款日」或之前未能全數清繳結單總結欠,會被收取財務費用。而提早清還分期貸款,亦可能被收取提早還款或終止計劃費用,故並非零成本。

如消費者在個別簽帳,擬使用分期付款服務,應在簽帳前細閱相關條款及細則,或直接向發卡機構查詢該類簽帳是否適用於分期計劃。如準備提前還款,應先向發卡機構查詢會否收取「提前還款手續費」及其他費用,以及計算已清還的貸款本金,然後以因提前還款可節省的利息作比較,考慮清楚後才作決定。

4.「先買後付」平台

除了信用卡以外,近年坊間亦出現了不少非銀行提供的「先買後付」平台。消費者需預先在「先買後付」平台開戶,開戶後可於指定合作的網店或實體店購物,在取貨後的指定時間內,以分期付款方式繳付購物金額。「先買後付」的付款期通常較短,大多為三個月。

雖然部分「先買後付」平台聲稱提供免息分期服務,但消費者宜留意當中亦涉及不同名目的費用。不同的「先買後付」平台對逾期付款的條款各有不同,有些會收取手續費;有些會另收凍結消費者帳戶,及收取重新啟用帳戶的行政費用;當中,亦有「先買後付」平台更表明可自行決定更改行政費用。消費者如果未能及時付款,相關的手續費可能不低,平台更可隨時以任何理由拒絕、暫停或終止帳戶。 「先買後付」雖然多用於日常小額消費,但款項及相關逾期費用容易積少成多,這種消費模式容易令消費者產生假象,高估自己的負擔能力,導致過度消費。

此外,很多在香港營運的「先買後付」平台的公司總部都設置於海外,有部分平台未能為消費者提供足夠和即時的支援。例如有些公司只提供電郵地址作查詢或投訴,當消費者遇到問題時,未必能即時處理。另一方面,爭議解決機制亦不清晰,有機會令消費者缺乏保障。消費者在選用相關平台前,宜謹慎考慮有關風險才作決定。

近期不少銀行及科技公司陸續推出以「先買後付」或相關的名稱作招徠的分期付款產品,吸引消費者借貸,情況令人關注。其實,「先買後付」一般涉及分期付款,如由銀行提供,須受香港金融管理局(金管局)就個人信貸產品的規管;其他提供「先買後付」的平台,目前沒有劃一的營運模式,個別平台若其業務涉及向用戶提供貸款,須根據《放債人條例》的要求取得放債人牌照,並遵守牌照條件的規範,這些規範涵蓋廣告內容、資料披露及對擬借款人進行還款能力評估等。據本會了解,目前幾個「先買後付」主流平台並未持有放債人牌照。

不了解新興金融產品 易導致過度消費

一些消費者對於「先買後付」認識不足,或會以為「先買後付」純粹只是一種普通的支付方式,沒有留意相關條款及手續費。消費者須留意,無論「先買後付」定性如何,是信貸產品還是付款安排,消費者都需要分期繳交欠款,都是「先使未來錢」。這種消費模式容易令消費者產生假象,高估自己的負擔能力,導致過度消費。尤其是有財務困難的消費者、對數碼支付缺乏認識的年長消費者等弱勢社群,更應避免不經意地「先使未來錢」,當最後無力付款,除影響信貸紀錄外,更可能陷入不斷借貸度日的惡性循環。

在海外,「先買後付」未有一個國際通用的定義,例如國際消費者聯會指「先買後付」產品向消費者提供信用額度,讓消費者分期支付商品和服務費用。英國消費者組識Which?指「先買後付」是一種短期信貸。澳洲《先買後付供應商行為守則》則指「先買後付」是以較短期分期還款的形式出售產品或服務給消費者。

小心免息陷阱 注意逾期還款的罰則

雖然一般「先買後付」平台標榜讓消費者免息分期付款,不過,消費者使用時仍需謹慎,不同的「先買後付」平台對逾期付款的條款各有不同,有些會收取手續費;有些會另收凍結消費者帳戶及收取重新啟用帳戶的行政費用;當中,亦有「先買後付」平台更表明可自行決定更改行政費用。消費者要明白「天下沒有免費的午餐」,如果未能及時付款,相關的手續費可能不低,後果更可能在毋須要通知消費者的情況下,交由第三方收款代理去追討欠款,以及可隨時以任何理由拒絕、暫停或終止帳戶。

客服支援不足 投訴機制不清晰

很多在香港營運的「先買後付」平台的公司總部都設置於海外,有部分平台未能為消費者提供足夠和即時的支援,例如有些公司只提供電郵地址作查詢或投訴,當消費者遇到問題時,未必能即時處理(見本會相關投訴個案);而且爭議解決機制亦不清晰,有機會令消費者缺乏保障。當消費者與商家之間發生問題時,平台亦表明不會負上責任。

退款機制大不同 消費者權利成疑

此外,不同的「先買後付」平台的退貨及退款方式和所需時間與信用卡不盡相同。若消費者要向商戶申請退貨或退款,即使消費者已經退回商品,根據部分「先買後付」平台的條款,亦需要待商家確認商品已退回並已向「先買後付」平台退款,消費者才可能獲得退款,在平台確認之前,消費者必須繼續完成付款;亦有平台稱退款、退貨的要求須由平台審批,以及可在未事先通知消費者下暫停帳戶,消費者在整個過程中會處於十分被動的位置。

為消費者劃分等級 有機會造成不公

「先買後付」平台可利用人工智能或數據分析不同消費者的資料,從而分配不同的等級,提供不同的購物金額上限,甚至凍結帳戶,而消費者亦無從得知是基於什麼因素決定,有可能是年齡或付款紀錄等原因,有機會造成不公平的問題。

雖然信用卡現金回贈等優惠推陳出新,但消費者勿因優惠吸引而衝動消費,宜在簽帳前細閱相關細則及條文,以免因未能獲得預期的獎賞及回贈而失望。另外,在使用分期付款及「先買後付」平台前,亦應再三考慮自己的負擔能力。若最後無力付款,除影響信貸紀錄外,更可能陷入不斷借貸度日的惡性循環。